おはようございます。ヨシパパです。

新NISAが始まったことをきっかけに投資を始めてみようという方が増えている一方で、「投資はギャンブル。貯金が一番」と考えている方もまだまだ多くいます。

もちろん投資は100%資産が増えるというものではありません。

銀行貯金であれば、通帳に記載される数字自体は変わりません。

ですが、その数字が持つ価値は変わっていくということを理解している方は少ないのでしょうか?。

今回は「貯金が安全」と考えている方が見落としているインフレというリスクについて解説していきます。

インフレとはインフレーション(Inflation)の略で、私たちが普段買っている日用品やサービスの値段(物価)が上がることをいいます。

インフレには、良いインフレと悪いインフレがあります。

良いインフレの下では、企業が販売価格の上昇で儲かり、社員の給料が増え、消費者は物価上昇による生活費の増加を給料アップで吸収してもっと商品を買うようになり、商品がたくさん売れて企業が儲かる…というサイクルで景気は良くなります。

つまり、良いインフレは「景気の拡大をともなうインフレ」ということです。

一方、商品の仕入れ価格の上昇ほど商品価格に上乗せできず、企業の業績が悪くなり、賃金が上がらないのに身の回りの商品が値上がりして家計を圧迫する、といった悪循環をもたらすのが悪いインフレです。

一般的に、緩やかなインフレが経済にとって良い状態だといわれていますが、それは収入がモノの値段以上に上がることが大前提なのです。

また、インフレになるとモノの値段が上がって相対的に貨幣の価値が下がるため、預貯金の価値も目減りしてしまうことになります。

(SMBC日興証券HP:https://www.smbcnikko.co.jp/terms/japan/i/J0111.html)

2023年ごろから様々な物の値段が上昇しているのを身をもって感じているのではないでしょうか?

例えば2020年頃に1パック100円程度で購入できていた卵が2024年現在では200円程度になってはいないでしょうか?

これがインフレしているということです。

そして、「お金の価値が減っている」ということでもあります。

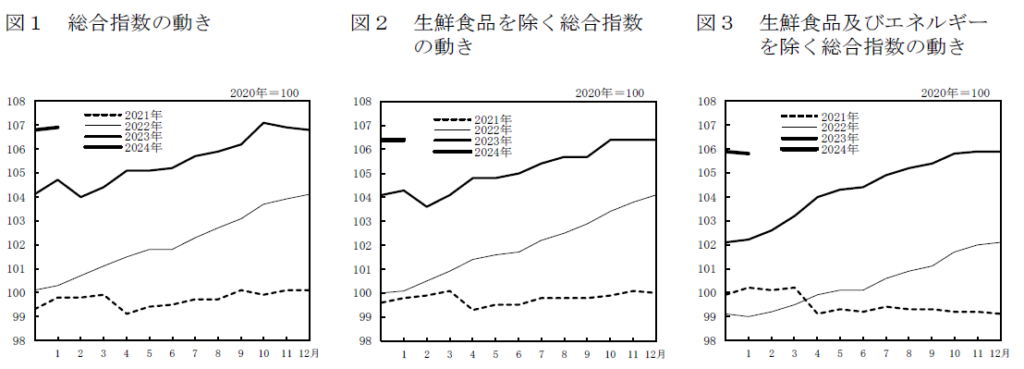

実際にどれくらいインフレしているか見ていきましょう。

総務省がモノやサービスの価格の変動を調べて公表している「消費者物価指数(CPI」は、2020年を100としたときに106.9%になっており、2023年同月比では2.2%上昇しています。

また、物価の上昇を考慮した実質賃金は厚生労働省が2024年2月6日発表した2023年の毎月勤労統計調査(速報、従業員5人以上の事業所)によると、1人あたり賃金は物価を考慮した実質で前年比2.5%減し、2年連続で減少(2022年は1.0%減)となっています。

実際に支払われた額を示す名目賃金はすべての月で増加していますが、インフレ率を加味した実質賃金は減少しています。

つまり、モノの値段の上昇に給料の上昇が追い付いていないので、家計が厳しくなっていることを示しています。

こんな状況の中、何故日本人は価値が目減りしていく現金に資産の多くを預けているのでしょうか?

それはバブル経済の経験していることに由来していると考えられます。

なんとバブルの時代の銀行預金は最も高かった1年間で、「6.08%」でした。

つまり、100万円を1年間定期預金に預けると106万800円(税引き前)に増えることになります。

現在の銀行預金が0.002%程度なので、100万円を1年間の定期預金に預けた場合100万20円になります。

雲泥の差ですね…

新NISAでよく言われる優良なインデックス投資の平均利回りが3~7%程度を目指すものなので、当時は銀行預金こそが資産形成の正解だったのです。

この背景を知っていると50代以上の方が「減るリスクのある株式投資よりも確実に増える銀行預金をしなさい」と勧めるのも理解できます。

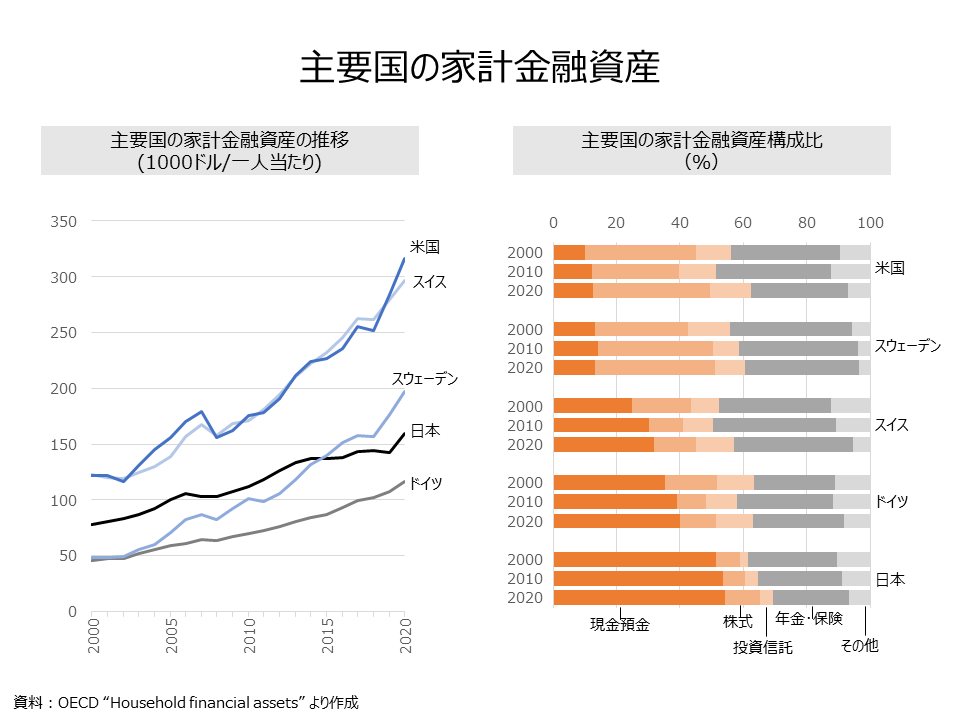

世界の金融資産の保有割合を見ると下記のように日本は資産の80%近くを現金と保険で占めていることが分かります。

対するアメリカは現金が10%程度で保険と合わせても40%程度しかありません。

さらに注目すべきは株式・投資信託が占める割合が50%程度であることが分かります。

このような資産配分の違いが金融資産の推移の差につながっていると考えられます。

何故、投資をするとインフレ対策になるのか?

一般的に株式はインフレに強い資産の1つといわれます。

これは株価が企業業績に連動して動く傾向がある為です。

企業の収益が高まれば株価が上がり、下がると同じく下がります。

インフレが起こると商品やサービスの価格が上がる→企業の売上が伸びる→業績が良くなることが期待できます。

その結果、株価が上昇する可能性が高まります。

これが投資がインフレ対策になる理由です。

今回は現金しか持っていない人が知らないうちに負っているインフレというリスクについて解説しました。

過去30年はモノの値段が下がるデフレーション(デフレ)状況にあったため、現金100%の資産でも困窮する可能性は低かったかと思います。

しかし、ここ数年でその風向きは大きく変わろうとしています。

そして、このインフレという状況に対応しなければ、そもそも普通の生活ができなくなる時代が来るかもしれません。

20代4人家族で1000万円貯蓄したFPの財遊記

20代4人家族で1000万円貯蓄したFPの財遊記